Brasil: sistema tributario y formación de precios

14 Feb 2014, by in Blog, Expórtate BienCualquier profesional o interesado en la materia sabe que, por su complejo sistema tributario y aduanero, Brasil es el país más caro y difícil de abordar del mundo, comercialmente hablando. No por ello debemos asustarnos o desanimarnos, ya que no dejan de ser americanos consumistas y buenos compradores de productos importados, especialmente de los fabricados en Europa, considerados productos de élite (que lo son!). Se trata de tener bien claros los conceptos de entrada de mercancías desde un principio para no frustrarnos antes de tiempo y evitarnos sorpresas desagradables una vez que la inversión ya está hecha.

Estos conocimientos son fundamentales para después construir el precio de entrada correctamente y comprobar si realmente los productos estudiados son competitivos en el mercado brasileño o no. Debo recomendar la contratación de los servicios de consultoría de un experto en esta materia antes de lanzarse a exportar sin noción. Es una inversión inicial que puede ahorrarnos retenciones en aduanas, costes adicionales y futuras multas de la “Facenda Brasileira”.

A continuación y como hice en el post “El boom del ciclismo en Brasil”, aprovecho parte de la información que recopilé para la tesis “Importación, distribución y plan de Márketing de componentes tecnológicos de bicicleta españoles en Brasil”, tema que abordé en profundidad durante mi estancia en ese país.

Sistema tributario de importación

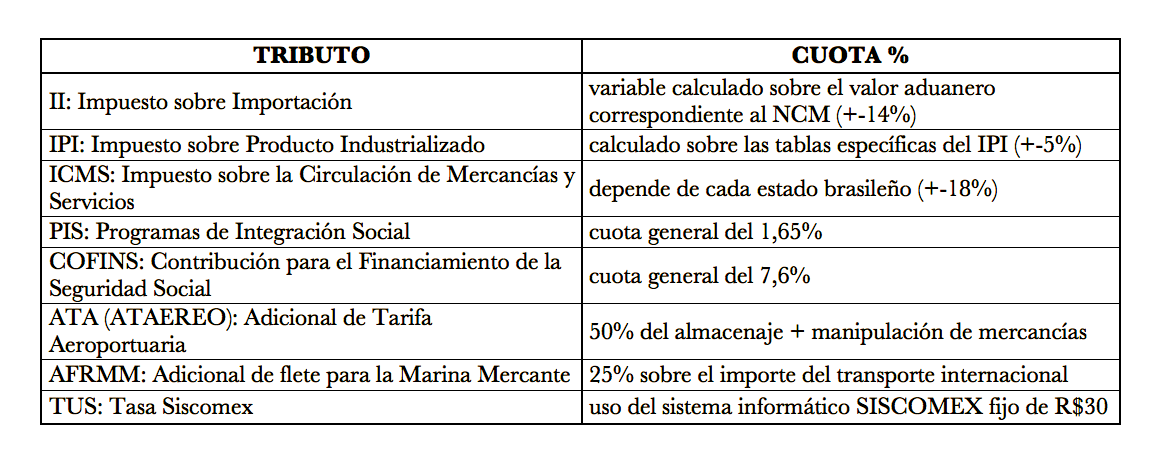

Brasil es el país de los impuestos. La verdad es que no es fácil resumir toda la cantidad de impuestos a los que una importación en Brasil está sujeta. He diseñado una tabla-resumen que recopila las principales tasas, impuestos, tributos y contribuciones que estamos obligados a pagar cuando queremos meter mercancía en ese país. Y sin excepción! Así como los políticos brasileños son abiertamente corruptos, la Hacienda brasileña se encarga de revisar cuidadosamente que cada ciudadano y cada operación comercial esté cooperando con la cantidad tributaria que le corresponde. No intentéis saltaros las normas y ojo con los errores en los documentos, las multas que imponen son estrictas y realmente penosas.

Como digo, la siguiente tabla ordena los principales impuestos federales y estaduales, que pueden variar de estado a estado, incluso de un municipio a otro.

Normalmente, los impuestos se pagan cuando se registra el “desembaraço de importação”, o sea, el despacho de entrada de la mercancía en el país. El % de la cuota a abonar se calcula sobre el precio unitario en Reales Brasileños que refleje la factura comercial que acompaña a la mercancía. A su vez, los impuestos son acumulativos, es decir, que los % se van calculando sobre los totales obtenidos. En el siguiente punto sobre la formación de precios explico este procedimiento más claramente.

La web site de la Receita Federal pone a disposición de los comerciantes una plantilla Excel que ayuda a calcular de forma “sencilla” los tributos correspondientes a cada operación. Os podéis bajar esta herramienta en la sección de Anexo Único de la web de la Receita.

El Portal Brasileiro de Comercio Exterior, publicado por el Ministerio do Desarrollo, Industria e Comercio Exterior nos ayuda también a entender mejor cada concepto y detalla las legislaciones y exenciones correspondientes de forma genérica pero bastante útil.

Formación de precios

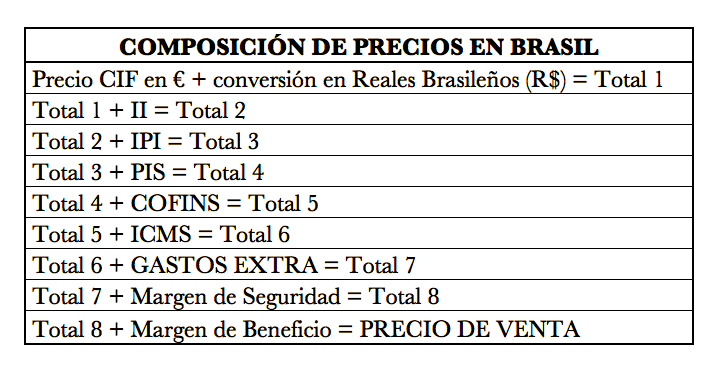

Para dejar más claro el incremento de los impuestos de importación brasileños en el precio de entrada de este mercado, partimos del precio CIF en € como base, es decir, del precio compuesto por el coste de fábrica + el flete España-Brasil + el seguro de transporte. Este precio lo convertimos a la divisa brasileña de acuerdo con la cotización oficial de la fecha que aparezca en la factura comercial, obteniendo así el coste del producto en Brasil en su fase más primaria. A partir de esta cifra se van añadiendo todos los impuestos que el proceso de entrada en el país conlleva, los tributos de venta y otros impuestos de circulación de mercancías. La siguiente tabla aclara el procedimiento.

Además de todos los impuestos aplicados, debemos contar con un mínimo de un 5% de gastos adicionales que son generados por las actividades propias de una importación. Me refiero a estos gastos:

- la manipulación de la carga;

- el almacenaje en el puerto o aeropuerto hasta que tiene lugar el despacho;

- la tasa del Siscomex (sistema informático que emite las licencias de importación correspondientes entre otras funciones);

- la comisión del agente de despacho por los trámites administrativos, documentales y aduaneros del proceso de importación;

- el flete interno, del puerto o aeropuerto hasta el almacén de la empresa importadora;

- los gastos bancarios, que variarán dependiendo de la forma de pago seleccionada;

- otros costes indirectos: gastos de comunicación, emisión de documentos, copias, etc.

Entonces, que quede claro que el precio CIF va a quedar aumentado mínimo en un 70% solamente con los impuestos. Por su puesto, a este total añadimos el margen de beneficio. Recomiendo considerar un 100% de margen, dependiendo de si es un cliente final o un distribuidor que compra al por mayor, para que el ROI de la operación y el tiempo invertidos merezcan la pena.

Régimen EX-tarifario

En ocasiones especiales podemos considerar la posibilidad de aplicar un régimen EX-Tarifario. Este régimen consiste en la reducción temporal de la cuota del impuesto de importación (II) de los bienes registrados como BK y/o BIT en la Tarifa Externa Común del MERCOSUR. Es decir, que si tu producto no tiene similar o sustituto en el mercado brasileño, el pago del II quedaría reducido de un 14 a un 2%. Sin embargo, que el gobierno te reconozca esta reducción no es un procedimiento inmediato con lo que es mejor comenzar con las relaciones comerciales sin tener en cuenta esta opción. Vuelvo a recomendar en este punto los servicios de una consultoría tributaria brasileña que nos ayude a probar que tenemos derecho a beneficiarnos de este reconocimiento.

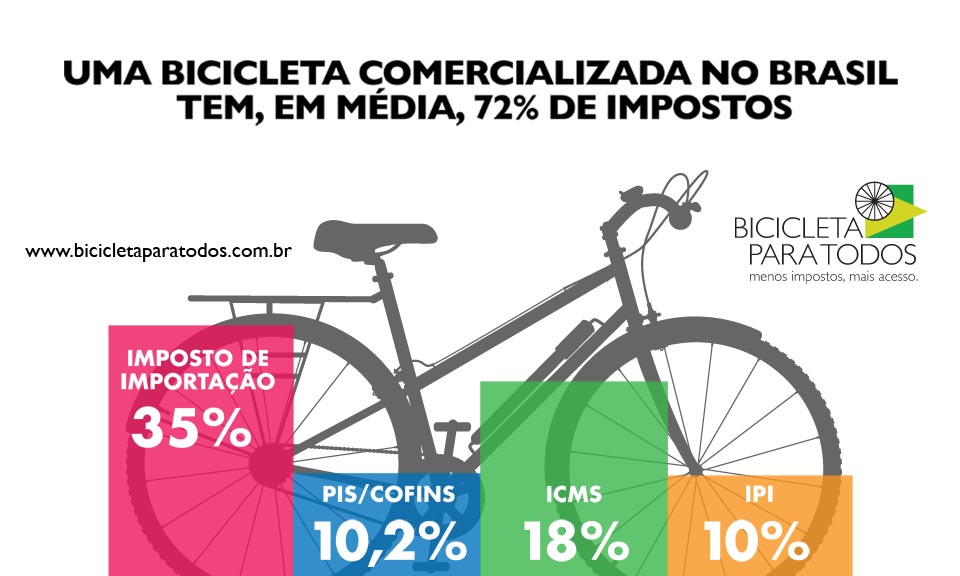

Reducción de impuestos de importación en los materiales deportivos

El Ministerio de Hacienda brasileño es rígido en la aplicación de tributos así que debemos ser precisos y seguir todos los requerimientos al pie de la letra. Pero insisto, el mercado brasileño es cada vez más fuerte y la demanda de productos importados gana importancia, especialmente en lo que a materiales deportivos se refiere. Además, hay muchos movimientos del pueblo brasileño en la calle donde manifiestan que van en contra de la corrupción, del abuso de tan altos impuestos y especialmente interesante, exigen que las bicicletas queden exentas de impuestos. Tarde o temprano lo conseguirán, lo están haciendo bien y además ¡tienen razón!